突如其来的疫情将如何改变世界格局?中国的金融体系如何应对疫情带来的冲击?近日,复旦泛海国际金融学院执行院长、金融学教授钱军在凤凰网财经主办的“全球经济与决策选择”交流分享会上表示,中国的金融体系今年主要做三件事,分别是抗疫情、防风险、保发展。复旦大学泛海国际金融学院为此次活动的学术支持单位。同时参会的还有中国入世首席谈判代表、原中国外经贸部副部长龙永图,国务院参事、住建部原副部长仇保兴,国家开发银行原行长郑之杰,国家金融与发展实验室理事长、中国社科院学部委员李扬,复旦泛海国金国际咨询委员会主席、原中国投资有限公司副董事长、总经理、原上海市常务副市长屠光绍,中国社会科学院城市与竞争力研究中心主任倪鹏飞,华夏幸福研究院院长顾强,上海市人民政府参事、中欧国际工商学院教授盛松成等重磅嘉宾。

针对疫情冲击下的全球经济如何修复,钱军教授表示要特别重视产业链和贸易关系的恢复。从金融危机防范的角度来看,则要特别注意金融体系的连接。跟以往不同的是,当前全球主要经济体如欧洲、美国、中国等政府都迅速出台了大规模的货币和财政政策,而且救助目标很明确是中小企业和家庭。

全球经济和金融如何走出危机?钱军教授强调,合作非常重要。回顾上世纪30年代的经济大萧条,美国等国采取了很多错误的决定,包括封锁经济并增加关税,从而导致了长时间的经济萧条和严重的经济损失。美国如果能够暂时降低或免除包括中国在内的各个国家的关税,将对美国乃至全球经济产生积极作用,尤其对美国中小企业和消费者产生有效刺激。

具体讲到中国金融体系的风险防范,钱军教授从股市、银行体系、债券市场三方面进行详细解读。钱军教授首先指出,中国A股市场的估值和杠杆率都很合理,股市风险完全可控。A股市场风险比较高的时间段是在2015年上半年,也就是在股市异常波动性前风险的集聚,那时候估值、杠杆率都创历史新高,从2016年股市调整以后到现在,A股杠杆率和估值都是比较合理的区间。此外,跟国际资本市场比较,A股估值较低,应该有比较好的投资机会,并且爆发风险的可能性非常小。钱军教授提出,A股市场里有一个风险点,是一些上市公司大股东股权质押比例较高,大股东高质押的公司近两年包括今年第一季度的股价走势都比较差。

关于中国银行体系,钱军教授指出,无论从吸纳社会财富还是融资渠道来看,改革开放40年以来,中国金融体系还是以大中型银行为主导。目前,这些银行的整体情况是稳定的,其中四大上市银行近期无论是资产规模还是业绩表现,相对于欧美上市银行更加稳定。这对于中国银行体系的稳定至关重要。不足点是不能完全满足新兴科技行业和以消费为主导的新增长模式的需求,所以解决办法是要发展直接融资渠道,即股市和债券市场。

谈到债券市场,钱军教授认为现在值得关注的一个风险点是债务问题,主要体现为一些地方政府和非金融行业的债务问题。钱军认为,此前四万亿刺激中将近三万亿的不是财政刺激而是新增银行贷款,即信贷刺激,大规模的信贷扩张导致债务问题,因此要谨慎使用大规模的信贷刺激。对比主要经济体的国家政府的杠杆率,就政府负债来看,在全球最大的经济体里面,中国政府的负债率是最低的,这表明中国的财政政策还有很大空间。

钱军教授总结,中国金融体系目前要关注国内外的不确定性,尤其是疫情防控导致的全球不确定性。总体来看,中国金融风险可控,并且货币和财政政策的空间在全球主要经济体中最大。

发言实录

非常感谢有这个机会跟大家做一个线上的分享,我今天的演讲的题目是讲讲中国的金融体系,2020年是不寻常的一年,在我看来金融体系今年可能有三件事情,一是抗疫情,二是防风险,三个是保发展,今天着重谈一谈防范风险的问题。

大家已经听到前面很多专家都说了,这次危机跟以前有很不一样的地方。首先引发点不是金融和经济本身的结构性问题,而是公共卫生的突发危机,全球经济复苏很重要的基本层面还是要取决于疫情防控。

疫情对全球经济和金融的影响,实际可以从几个方面来看,短期来看是必要的休克停摆,中长期的恢复过程中要特别关注一些结构性的变化,也就是消费结构性的变化,从金融危机来讲,现在全球化跟以前的经济有很大不同,体现在几个重要的链接,第一是全球产业链,第二是贸易,第三是通过资本市场把全球金融连在一起。所以在讲全球经济恢复的时候,要特别重视产业链和贸易关系的恢复。讲金融危机防范的时候,要特别注意金融体系的连接。跟以往不同的是,主要的经济体欧洲、美国、中国等政府都迅速出台了大规模的货币和财政政策,而且救助目标很明确是中小企业和家庭。

另外一点走出危机,合作非常重要,回头看看30年代的大萧条,采取了很多政策是很不对的,把经济封闭起来,如果不是把贸易的障碍减小,而是竖起更多的墙,对经济复苏是非常不利的。

具体来讲中国金融体系的风险防范,一方面要吸取过往教训,比如说20多年前的亚洲金融危机,十年前的全球金融危机,中国经济1976年以来衰退,如何激活经济的过程中,防范金融危机。有两个方面,第一是货币和财政政策空间实施的目标,关注经济机构,最核心的还是银行体系,第二个方面是资本市场,看一下股市债券市场房地产市场和外汇市场,所以接下来我的演讲就会从这几个方面来跟大家分享一下对这些金融体系核心板块的风险点的分析。

看股市风险两个很核心的变量,一个是估值一个是杠杆率,从这点来看,现在中国A股市场的估值和杠杆率都很合理,股市风险完全可控。2013年年底开始看,A股市场风险比较高的时间段是在2015年上半年,也就是在股市异常波动性前风险的集聚,可以看到那时候估值、杠杆率都创历史新高,当时杠杆率非常高。

从股市调整以后,2016年开始到现在,杠杆率和估值都是比较合理的区间,还有很多人认为从跨国来讲,估值现在偏低,应该是比较好的投资机会,A股股市现在爆发风险的可能性非常小。

如果说股市里面有一个风险点,还是一些上市公司的大股东股权质押比例较高,可以看到如果把大股东质押比例高的上市公司和低质押或者没有质押的公司做比较,区别很明显,高质押公司自身的现金流、市值比较小,小盘股为主,自身的资产收益率比较低,自身的杠杆比较高,而高质押的上市公司绝大多数是名企,本身风险比较高。

第二个就是作为一个分层,把大股东质押比例高和低的公司分成五大组,很明显高质押的公司近两年包括今年第一季度股价走势都是最差的。所以,还是要继续关注高股权质押民营公司的状况,这是现在要关注的股市的风险点。

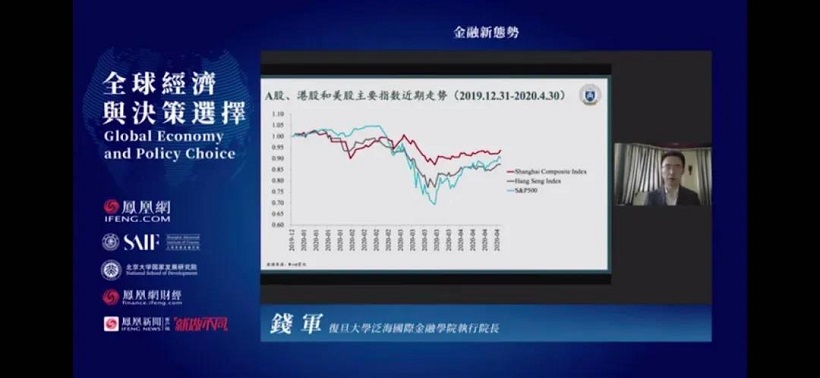

作为跨国比较,2020年第一天开始到现在,实际上A股应该说是一反常态,相对来看,跟港股和美股主要指数进行比较,A股是这三个股市当中波动最小的,下跌幅度也比较小,企稳程度比较高。可以看到蓝线是标普指数,中间是恒生指数,港股和美股相对A股波动性比较大,当然美股最近呈现了一个比较强的反弹趋势,到底这个反弹会持续还是会有二次下跌,还要继续的关注。

刚才说的是股市,总体来讲股市风险较低。第二个看机构,无论从吸纳社会财富,还是融资渠道来看,改革开放40年金融体系还是以大中型银行为主导,当然不足点是不能完全是以消费为主导的新增长模式,所以解决办法是要发展直接融资,一个是股市,一个是债券市场。

中国银行体系可以分成三层,前面是四大行加上交行和邮储行,这是六大国有银行,资产和估值规模在世界都是领先的,第二是股份制银行,第三是地区性中小银行,目前还是有些风险。

所有二十几家上市银行,ROA确实有下降的趋势,而不良贷款率有上升的趋势,但是把全球十大银行按照2019年资产规模进行比较,可以看到2019年四大行相对而言ROA还是比较高的,第二个就是近期银行股价的走势,前面那四根线代表我们四大行,相对来看股价比较稳定,中间是美国和日本的银行,表现最差的风险最高的是欧洲的银行。从这些指标来看,中国的大中型银行比较稳定,所以中国金融机构的稳定性没有什么问题。

第三个部分谈一下债券市场和债务问题,现在一个风险点比较重要的是债务问题,体现在两个部分,一些地方政府和非金融行业的债务问题,非金融行业包括制造业和房地产行业。我们的社会总融资在2009年开始上升幅度很大,主要是银行贷款为主的债券型融资,与此同时中国GDP在2008年进入下行阶段,所以为什么会有债务问题这一说法,是因为债券融资的幅度增加,伴随着经济增速下行,两者结合比较关注债务问题。

这张图讲四万亿的后遗症,四万亿的财政刺激没有什么大问题,做新基建还是要靠财政刺激,但是关键点是四万亿刺激中的绝大部分,有将近三万亿的形式不是财政刺激而是新增银行贷款,是信贷刺激,2010年新增贷款的量远远超过GDP的增速,这么大规模的信贷扩张导致很多地方债务问题。所以现在现在再来谈货币政策和财政政策,大规模的信贷刺激要谨慎。

看各个部门的负债率,疫情爆发以前,监管部门充分意识到债务问题,所以可以看到最高的那条线叫非金融企业部门的债务在2016年开始不再继续上升,而是有下降的趋势,同时金融机构包括银行的负债率也在下降,上涨比较快的是一些居民部门和地方政府,其实地方政府部门的直接债务也是在下降的空间里面。最近讲到债务问题,显现的是到期的债务,有两个部分,第一个是城投债,在2020年尤其是第三第四季度,仍然是阶段性的到期的高峰,第二个板块是信用债,可以看到信用债最下面一张图里面,2020年第三、第四季度,也是到期的高峰,所以下半年中国金融体系,很重要的一个关注点还是要继续关注地方政府债城投债以及大量企业债到期的时候,要避免大量的违约事件。

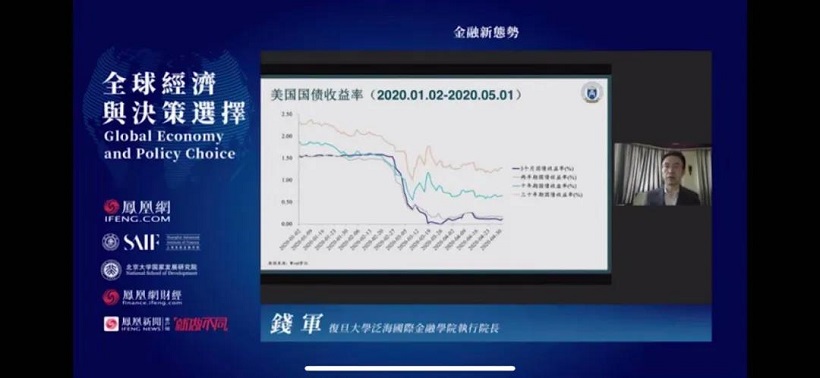

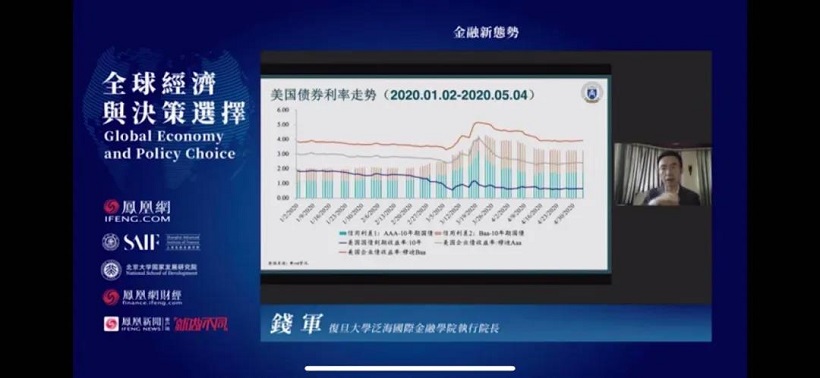

做一个跨国比较,从国债市场来讲,美国国债是下降,十年期国债作为避险资产,收益率几乎到了零,实际这是全球机构投资者为规避风险抛售的行为,包括股票在内的有风险的资产去购买无风险资产导致的收益率降低。与此同时,国债在下降,与此同时垃圾债,募资评级正好在投资级以下的,这一条线收益率飙升,飙升说明债券市场对美国大量的企业,由于受到疫情影响,可能会发生的大面积违约的担心,从而导致收益率上升,收益率上升说明风险也高。而大家可以看到在3月底左右,达到一个峰值以后开始平缓,为什么平缓,就是美联储无限量的量化宽松,就是印了很多钱,就可以买国债和企业债,有了这个无限量流动性,就看到了企业债市场的稳定性,这是美国的债券市场。

欧洲分化,比较安全的德国已经负利率了,继续负,而意大利的国债在上升,也就可以看到最安全的国家和风险最高国家的差别在增大,欧洲的两极分化加剧。

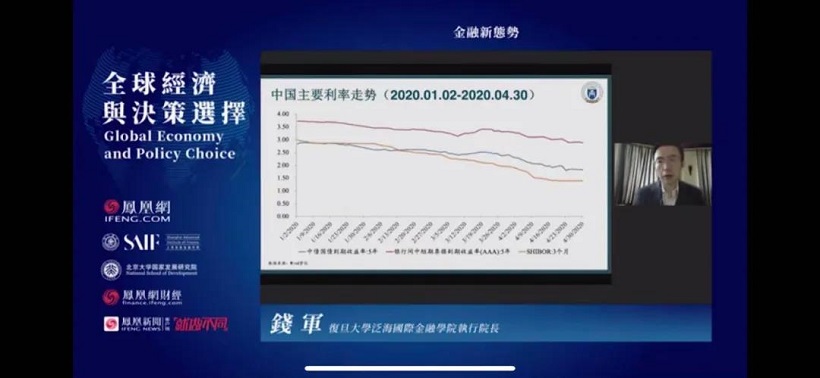

中国的利率,一个是五年期国债也有下降的趋势,但是比较平缓,第二国债利率离零利率有很大空间,还有1.8%到2%左右,这个跟美国十年期国债大概只有0.5%的收益区别很大,这说明我们中国的货币政策空间还非常大,我们比较安全的公司债的利率也有下降的趋势,这可以防止短期的融资成本的上升。

比较主要经济体的政府的杠杆率,就政府负债,从中国来讲包括中央政府和地方政府,中央政府的负债率非常低,20%左右,地方政府高一些,可以看到在全球最大的经济体里面,中国政府的负债率是最低的,这也表示财政政策还有很大空间。

下面是房地产的市场,房地产市场的风险体现为两个部分,第一个部分的房企负债很高,现金流有问题,要关注房企的风险,第二部分就是需求降低,所以短期来看,不存在房价大面积上升的风险,要稳住房地产市场。房地产的发展最近很关注一件事情,就是房地产市场的金融创新即瑞慈。房地产投资2019年还是有增长,大中城市房地产成交来讲,在2016、2017年到达顶峰实际开始下降,可以预测今年上半年房地产市场还有下行压力。

最后一部分是汇率市场,总体来讲,汇率和资本项目比较稳定,与此同时想做好国内金融体系,一个很重要的目标是要推进人民币的国际化。从经贸关系来讲,疫情爆发以后,第一个季度中国贸易第一大伙伴不是欧洲不是美国,而是东盟东南亚国家,所以现在对中国来讲,两个很重要的经贸关系圈,一个是中日韩和亚洲国家,第二个是一带一路的沿线国家。

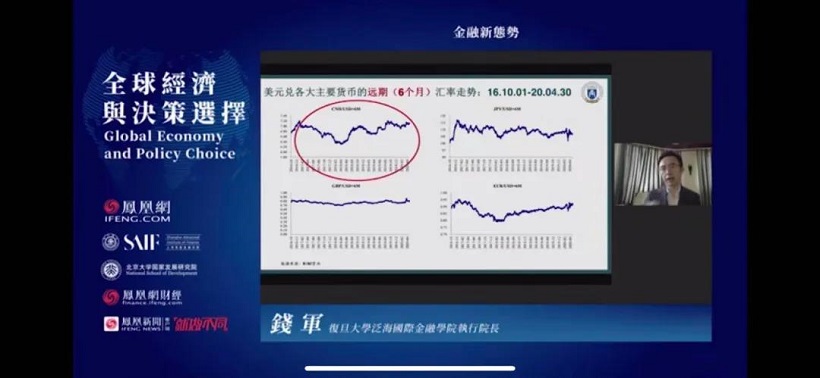

这里看美元兑各大主要货币,兑人民币、日元、英镑和欧元的远期,可以看到人民币兑美元六个月远期汇率还是很稳定,基本上在6.9到7.1之间波动,所以汇率市场未来看出去很稳定。从外汇储备来看,近期来看中国外汇储备还有三万亿,单月来看有进有出,总体资本项目的流动也很稳定,都没有什么大的风险。

在这个情况下,人民币国际化也体现为资本项目可以进行有序的开放,要管理但是要有序的开放,这个开放包括股市和债券市场更多的融入国际体系,吸引更多中长期的外资和外资机构加入中国的股市和债券市场,当中也有上海国际金融中心的建设和海南自贸港金融开放的“桥头堡”。

另外黄金避险,油价下跌对中国金融和经济没有太大的负面作用,对中国是利大于弊,因为原油是中国一个生产要素。

现在看中国金融体系还是要关注国内外的不确定性,尤其是疫情防控导致的全球不确定性,分析了金融体系的各大板块,虽有一些关注点,但总体金融体系风险可控,货币和财政政策的空间在全球主要经济体中也最大。最后投资角度看,近期有一些很好的投资机会,包括大资管的发展,金融科技新基建里面的医疗体系和数字经济的基础设施,所以中国金融今年继续做好抗疫情防风险和保发展的工作,我就说到这。